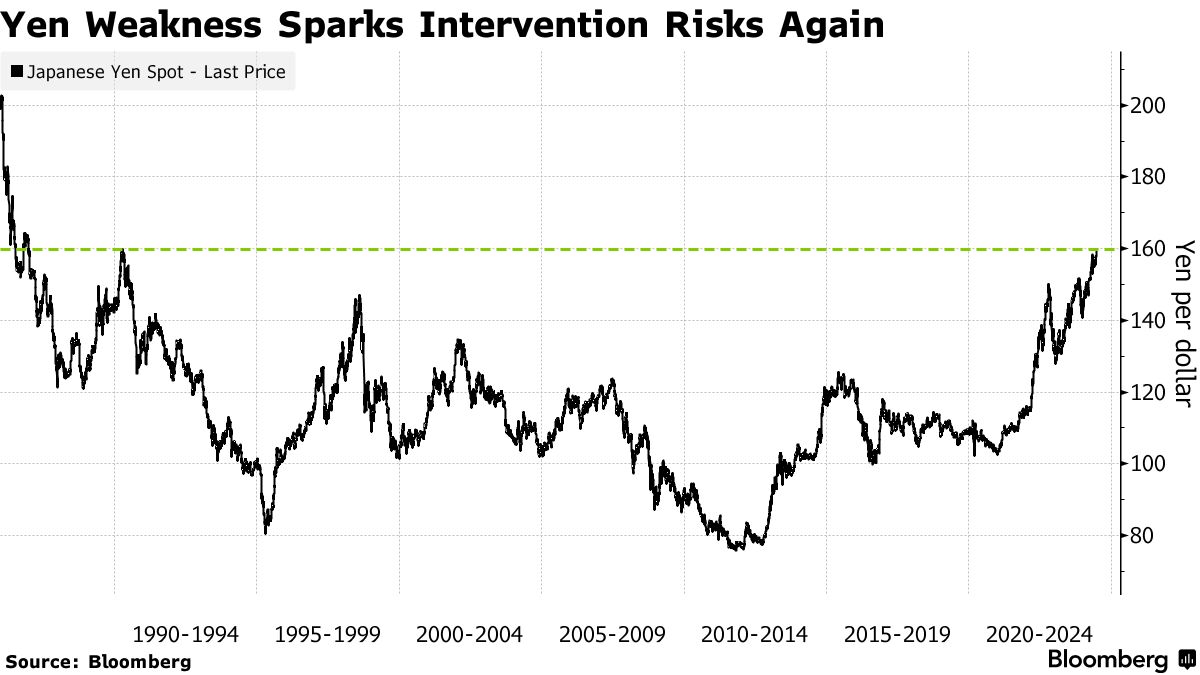

智通财经了解到,随着美元兑日元本周再度升向160大关,外汇交易员们目前几乎都在豪赌日本财务省即将再度出手干预日元汇率大幅贬值之势。日元的下一个重大痛点,或者说是触发日本当局干预日元汇率的潜在导火索,可能不是美元兑日元破“160关口”这一重要数字,可能来自周五将公布的美联储最青睐的美国通胀指标——核心PCE通胀数据。

1. 东方财富证券:东方财富证券是一家知名的互联网券商,他们提供融资融券服务,允许客户借款进行股票交易。他们可能会提供一些免费融资的机会,比如免息期限等。

自本周以来,美元兑日元一直处于升穿1美元兑160日元的极度危险之中(美元兑日元飙升意味着日元急剧贬值),很有可能彻底升破这一34年来的最高点,这加大了日本财务省再一次采取外汇市场干预行动的压力。

然而,交易员们普遍认为,考虑到核心PCE通胀数据是决定美国基准利率前景的关键因素,而美国利率前景乃影响美元指数强弱的最为关键因素之一,因此,任何过早提振日元的干预举动都是高风险行为,哪怕在本周五之前美元兑日元升破160大关,日本政府也可能稳如泰山。

虽然今年以来美元兑日元狂飙近12%,意味着日元汇率今年以来疯狂贬值约12%,当前美元兑日元处于当时4月-5月日本政府干预汇市时的广泛区间(外汇市场普遍认为日本政府当时的干预点位是160点),但东京的官员们本周的回应仅限于最严厉的“口头警告”。周三亚洲早盘交易时间段,美元兑日元稳定在159.75日元左右,几乎没有变化。

在鹰派利率点阵图带来的持续助力之下——最新点阵图显示美联储官员们普遍预计今年仅降息一次而不是此前预期的三次降息,叠加美国通胀降温之势明显放缓以及近期美联储官员频繁发表将长期维持高利率的鹰派言论,衡量美元兑一篮子主流货币强弱趋势的美元指数(Dollar Index)在近期险些创下年内新高,按照现在的上升趋势极有可能在短期创下年内最高点。自今年以来,美元指数涨幅接近5%,相比之下欧元兑美元汇率跌幅接近3%,日元兑美元汇率更是跌近12%。

“日本当局将至少等待周五PCE来决定是否干预汇市,即使在此之前美元兑日元升穿160日元关口。”三菱UFJ信托银行驻纽约的销售和交易业务主管Takafumi Onodera表示。“强于预期的PCE数据可能会刺激外汇市场波动加剧,并将美元兑日元推高至163,促使官员们周五在纽约市场进行‘基准检查’或者干预,就像他们上次在流动性不足时所做的那样。”

日本政府在最近的几轮外汇市场干预中耗费创纪录的9.8万亿日元(大约614亿美元),这对日本来说是一件利害攸关的事情。日元的疲软正在伤害日本消费者,并在越来越多依赖进口原材料的日本企业中引起越来越焦躁的不安情绪。

日本最高级别外汇官员神田真人周一曾严厉口头警告称,如有必要,日本当局准备进行24小时监控市场,且随时有可能介入外汇市场,同时重申他们没有设定特定的汇率干预水平。

“PCE是关键催化剂。”从事日元交易25年的ATFX Global Markets分析师Nick Twidale表示。“在那之前进行干预是相当疯狂的。他们会试图在PCE通胀数据和美元兑日元表现正常之前避免任何事情发生。”

日本和美国之间的巨大基准利率差距仍然是日元疲软的最根本原因,尽管日本政府自去年以来采取了多轮干预措施,但日元仍承受着巨额抛售压力。

以Osamu Takashima为首的花旗集团分析师在一份报告中写道:“现在日本政府的决定取决于两个变量——日元贬值的速度和汇率水平,而不是一个。这意味着财务省何时以及在何种水平上进行外汇干预几乎有无限的可能性。”

通常来说,日本财务省决定是否进行干预,并由日本央行作为其买卖货币的代理机构。

花旗的分析师们预计,如果日元汇率在几天内迅速接近162日元,日本政府将会介入并迅速买入日元,而如果以较慢的速度下跌,则不太可能引发干预。

时机也可能是关键。如果日本决定采取行动,纽约交易日尾盘时的周五下午可能会被证明是一个流动性较差的市场,并产生更大的影响。

来自Pepperstone Group Ltd.的策略师Michael Brown表示,在外汇市场的流动性相对较差的时候进行干预可能会“让他们的钱耗费得更值”。

来自Bloomberg Intelligence的10国集团首席外汇策略师Audrey Childe-Freeman表示:“当然,时机很难评估,但日本财务省/日本央行出手干预可能只是时间问题。在出手干预之前,我预计市场将推动美元兑日元突破160大关。”

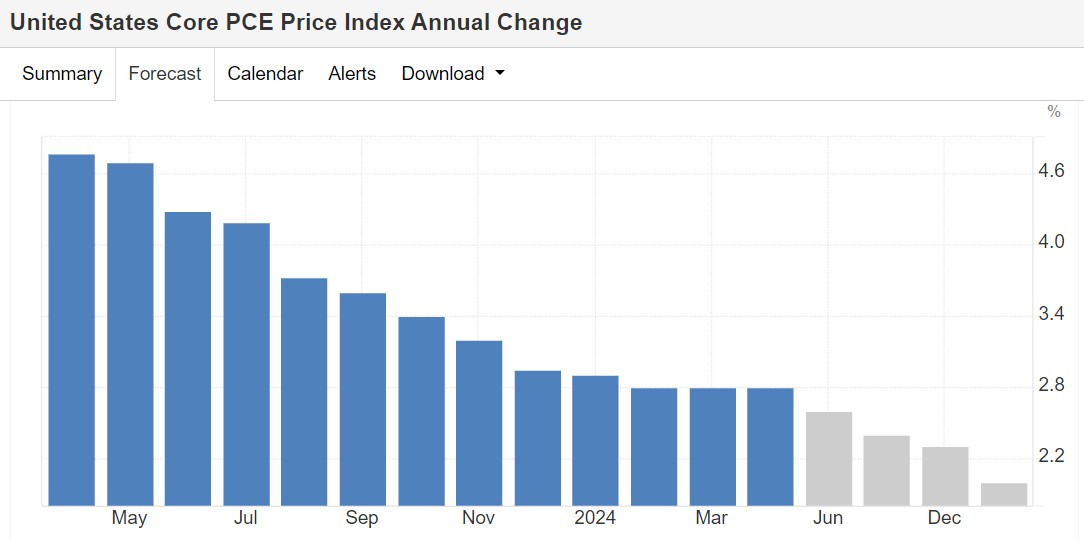

对于日本政府来说,好消息是PCE可能显著降温?

尽管如此,周五的PCE数据预计有可能将显示出美国通胀继续降温的迹象,这将支持美联储在今年不止一次降低借贷成本的逻辑——若PCE超预期降温9月降息预期可能迅速升温,两次或者两次以上的降息预期升温,无疑将在一定程度上缓解日元的编制压力。

考虑到此前已经公布的明显低于经济学家预期的CPI,再结合最新的生产者价格数据(PPI)显示,影响美联储青睐的通胀指标——核心PCE的关键类别价格均出现明显下降幅度,华尔街分析师普遍预计,剔除食品和能源指标的所谓核心PCE指数5月份仅环比上行0.1%。按年率计算,核心PCE预计仅同比上升2.6%,即2021年3月以来的最低水平。

Trading Economics计量经济学模型的预测数据显示,根据全球宏观模型结合分析师普遍预期,预计本季度末美国核心 PCE 价格指数年度同比变化率将达到2.60%,12月核心PCE同比增幅则有望降低至2.3%,而不是美联储最新官方预测数据所显示的2.8%核心PCE增幅。

来自Monex Inc.的外汇交易员Helen Given表示:“鉴于该货币对非常接近突破160关口的心理水平,周五日本政府很可能进行干预。市场状况也可能将为日本政府干预产生巨大效果提供有利条件,但除非本周日元汇率再次大幅度下滑,否则我不太确定干预是否会发生。”

疯狂!有交易员开始押注160不是终点!美元兑日元破170势在必行?

尽管日元持续贬值趋势有可能令日本当局介入外汇交易市场进行干预,但看跌的交易员似乎对此并不担心,甚至预计日元将跌至1986年以来的最低水平。

三井住友DS资产管理公司和瑞穗表示,随着投资者们继续抛售日元,买入更高收益率的美元,美元兑日元汇率可能大幅升高至170,比目前的水平低10点左右。

三井住友DS资产管理公司首席投资组合经理Shinji Kunibe表示,如果日本政府官员干预,美元兑日元可能会升值至150,但“长期角度来看,日元将继续向170贬值”。

瑞穗银行驻新加坡经济和战略主管Vishnu Varathan表示:“说‘达不到170’真的很冒险。这是可取的吗?不。排除这种可能性了吗?不幸的是没有。”

资产管理公司以及对冲基金也很悲观。美国商品期货交易委员会(CFTC)周一公布的数据显示,在截至6月18日的一周内,他们大举做空日元,空头头寸达到2006年以来最高水平。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069开远市股票配资